【2025年版】日経TRENDYに学び、NISAを使いこなす!資産形成の最適戦略とは?

目次

- 2024年のNISA振り返り: 賢く投資を続けた1年

- NISAルールの振り返り: 新NISAの基本と注意点

- 2025年での立ち回り: 変化するルールにどう対応するか

- 長期投資の鉄則: 失敗しないために知っておきたい基本

- 暴落時でも積立投資を続ける方法

- REITや債券で分散投資を意識する時期とは

- 月20万積み立ての成長投資枠活用法

2024年のNISA振り返り: 賢く投資を続けた1年

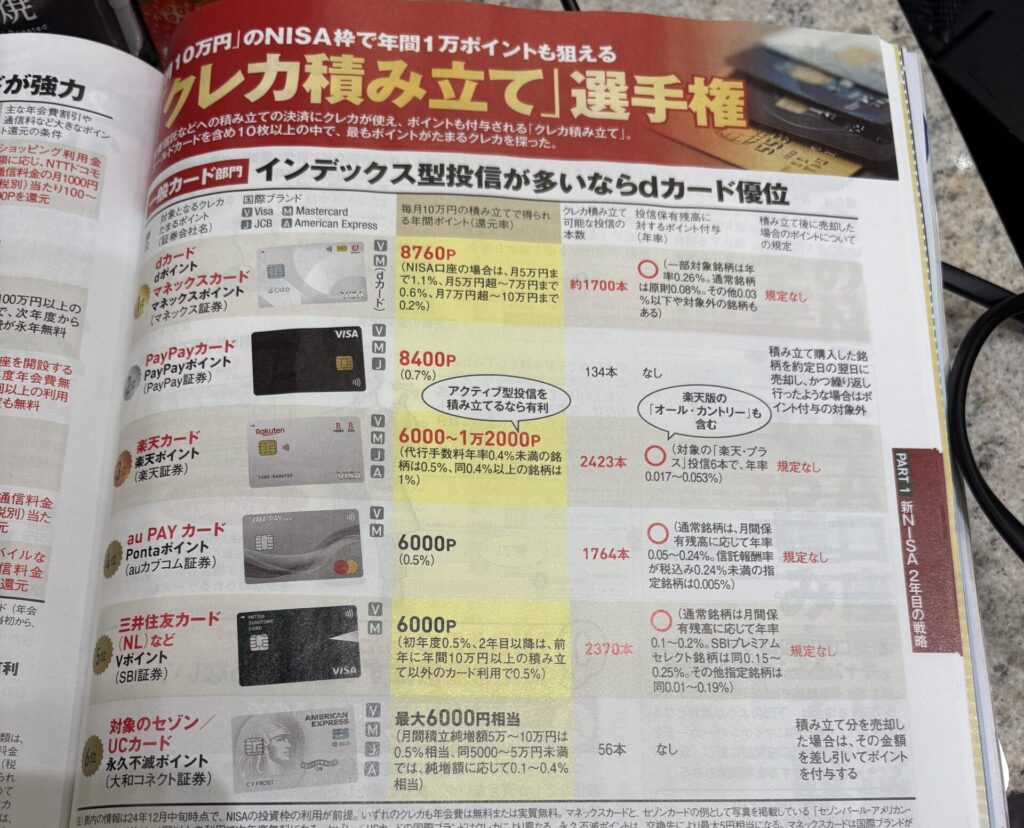

2024年、私はNISAを使って投資を続ける中で、多くの学びを得ました。暴落時も冷静に積み立てを続け、特に安定したリターンを期待できるインデックスファンドに注力しました。例えば、SBI証券での「eMAXIS Slim 全世界株式(オルカン)」や、マネックス証券の「アプラスカード」での積立投資、auカブコム証券の「au PAYカード」を活用しました。クレカ積立でポイントも獲得し、積立額を増やすことができました。

結婚式や新婚旅行があったにもかかわらず、積み立てを一度も切り崩さずに続けられたことが自信になりました。円安や株高で買い物をする際には「高い買い物をしている気分」にもなりましたが、資産形成を最優先にして、冷静に投資を続けることができました。2024年は、投資の正しい選択をすることの大切さを実感した年です。

NISAルールの振り返り: 新NISAの基本と注意点

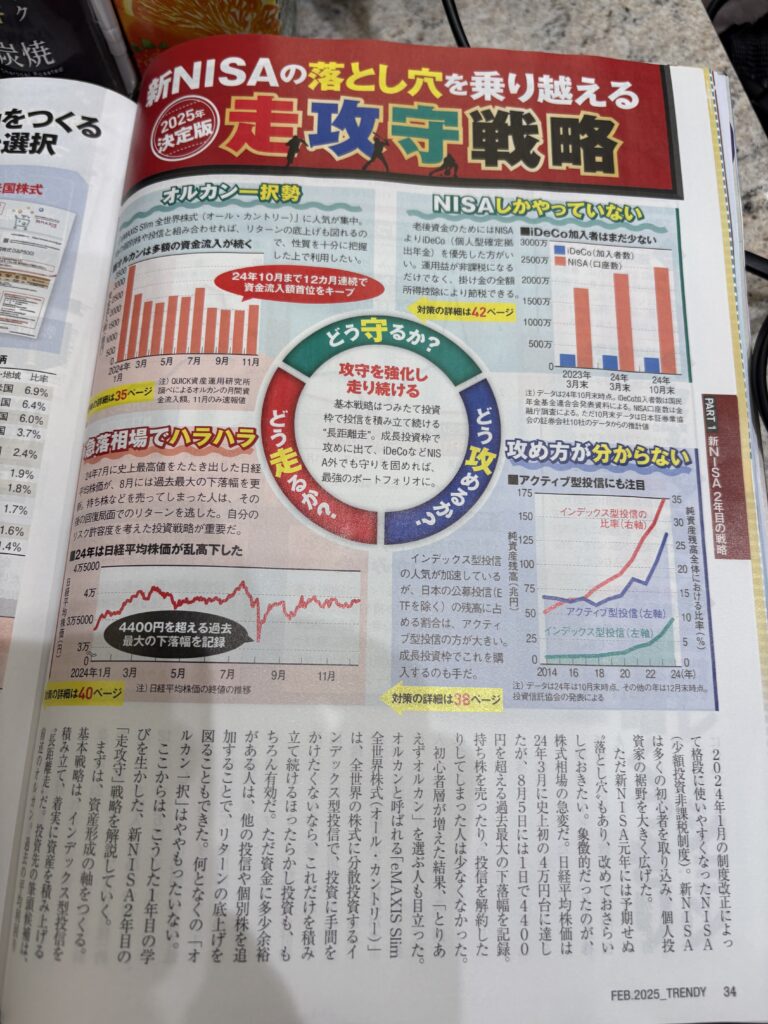

2024年にスタートした新NISAは、従来の「つみたてNISA」と「一般NISA」を統合し、投資枠が大幅に拡大されました。年間最大で360万円までの非課税枠が設定され、つみたてと成長投資枠が自由に組み合わせ可能に。これにより、より多くの投資家が利用しやすくなりました。

しかし、注意点もいくつかあります。例えば、つみたてNISAと成長投資枠を混在させる際、どちらにどれだけ投資するかの選択が必要です。また、非課税期間が恒久化されたとはいえ、特定の条件や銘柄に対して制限があるため、しっかりとルールを理解することが重要です。

私自身も、最初は新NISAのルールに戸惑いながらも、徐々に理解を深め、投資額や銘柄の選定を慎重に行いました。特に、つみたてNISA枠の最大化と、成長投資枠での分散投資を意識することで、リスクを抑えながらも高いリターンを目指しました。

2025年での立ち回り: 変化するルールにどう対応するか

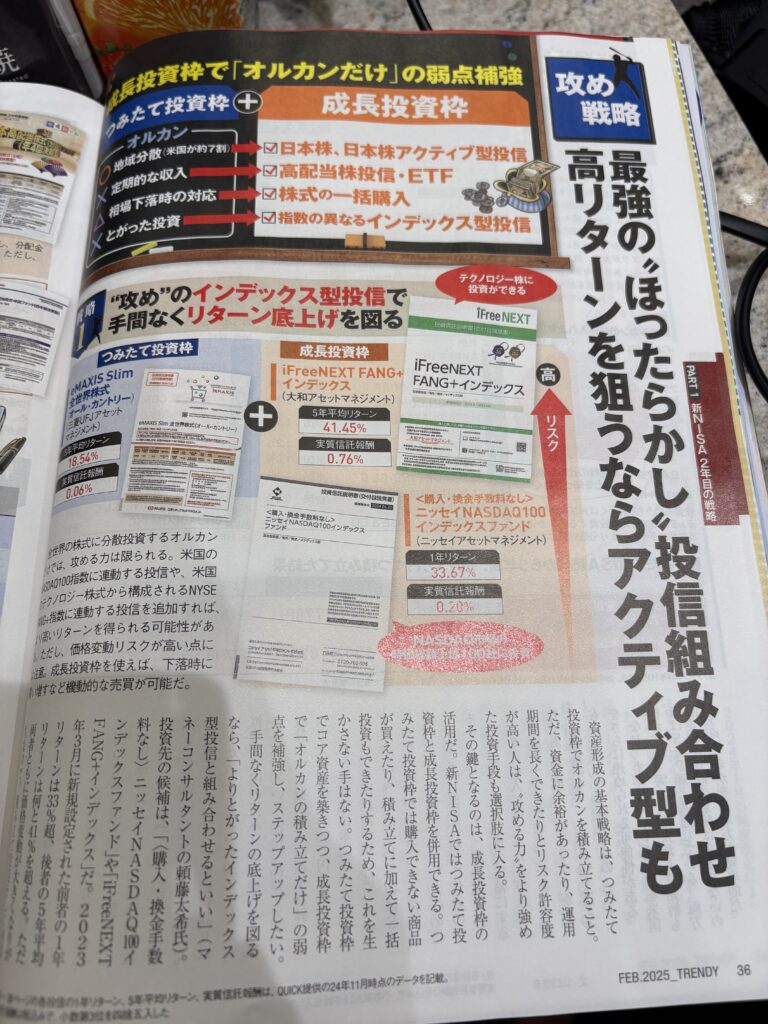

2025年は新NISAのルールがさらに進化し、投資家にとっても重要な年になります。特に、成長投資枠の利用方法に注目が集まっています。成長投資枠は最大240万円まで投資可能ですが、より柔軟に運用できる反面、投資対象や投資額の配分をしっかり考える必要があります。

私自身、2025年からはより積極的に分散投資を取り入れ、REITや債券を意識的に加えていく予定です。これにより、株式市場の波動に左右されにくい安定したポートフォリオを構築できると考えています。特に、金利上昇局面や不安定な市場環境に備えるためには、安定的な収益源を確保しておくことが大切です。

また、成長投資枠を利用した月々の積立額も増やし、リスクを分散しつつ安定的な成長を目指すポートフォリオに切り替えています。ルール変更に柔軟に対応しながら、2025年も着実に資産形成を進めていくつもりです。

長期投資の鉄則: 失敗しないために知っておきたい基本

長期投資で最も大切なのは「時間を味方にする」ことです。短期的な市場の動きに惑わされず、じっくりと資産を育てることが、成功への近道です。特に、積立投資では「ドルコスト平均法」を利用し、価格の上下に関わらず定期的に投資を行うことでリスクを分散できます。

私自身、2024年に暴落時でも冷静に積み立てを続けました。多くの投資家が市場の下落に恐れて売却する中、逆に「今こそ安く買えるチャンス」と捉えて積み立てを続けたことが後のリターンに繋がったと感じています。長期的な視点で考えれば、短期的な損益に一喜一憂せず、着実に続けることが最も重要です。

また、分散投資を心がけることも鉄則の一つです。特に、株式だけでなく、債券やREIT、不動産など異なる資産に分けて投資することで、リスクを分散し、より安定したリターンを得ることが可能になります。長期的に安定したリターンを目指すためには、このような分散投資の考え方が不可欠です。

暴落時でも積立投資を続ける方法

暴落時にこそ、積立投資の強みを最大限に活用できます。市場が下落すると、多くの投資家が感情的に売却を選びますが、積立投資をしている場合、その時こそが「安く買えるチャンス」と捉えることが重要です。積立額を変えることなく、定期的に購入を続けることで、価格が低い時期に多くの口数を購入でき、後々のリターンを高めることができます。

私自身、2024年の暴落時も積立を一度も停止せず、逆にこの時期に安く買えるチャンスだと考えました。特に、インデックスファンドやオルカンなどの安定したファンドを選んでいたことで、長期的な目線でのリターンを最大化することができました。暴落時の心理的なプレッシャーに耐えながら積立を続けることは、結果的に資産形成にとって大きな力となります。

もし、暴落時に不安を感じて積立をやめてしまいそうになったら、自分の投資目的を再確認してみてください。「長期的な資産形成」を目指しているのであれば、市場の一時的な下落に惑わされることなく、着実に積み立てを続けることが最も重要です。感情に流されず、冷静に積み立て続けることで、最終的に大きな成果を得られるでしょう。

REITや債券で分散投資を意識する時期とは

REIT(不動産投資信託)や債券をポートフォリオに組み込むタイミングは、株式市場が不安定になってきた時期が理想です。これらの資産は、株式と異なる動きをするため、リスク分散に最適です。特に、金利上昇局面や市場の不確実性が高まる局面では、安定したリターンを見込めるREITや債券が力を発揮します。

私自身、2025年からはREITや債券の割合を増やすことを意識しています。特に、金利上昇が予想される中で、安定した収益を得るために、REITの不動産投資や、国債などの債券を積極的にポートフォリオに組み込み始めました。これにより、株式市場の波動に対する耐性が強化され、全体的なリスクを分散することができます。

分散投資を意識する時期としては、市場が過熱していると感じたタイミングや、経済全体の不確実性が増してきた局面が適しています。REITや債券は、安定的なキャッシュフローを提供してくれるため、特に不安定な時期でも安心して保有できる資産となります。

月20万積み立ての成長投資枠活用法

月々20万円の積み立てを成長投資枠で活用する場合、最も重要なのは「ポートフォリオの多様化」です。私は、成長投資枠を最大限に活用するために、株式、REIT、債券など、異なる資産クラスに分けて投資しています。これにより、リスクを分散しつつ、安定したリターンを目指しています。

具体的には、月々20万円を、例えばeMAXIS Slim 米国株式やeMAXIS Slim 全世界株式などのインデックスファンドに加え、REITや債券に分散投資しています。株式市場が好調な時期には株式の比率を高め、不安定な時期には債券やREITの割合を増やしてリスクを抑えることができます。

また、月々の積立額を増やしていくことで、積立投資の効果が最大化されます。例えば、将来的にリタイア後の生活資金を準備するためには、成長投資枠を意識的に活用して、長期的なリターンを得ることが大切です。定期的にポートフォリオを見直し、資産配分を調整することで、リスクを管理しながら資産を増やしていけると考えています。

SBI証券のメリット: 保有額に応じた保有ポイントの活用

SBI証券の大きなメリットの一つは、投資信託などの保有額に応じて保有ポイントがもらえる点です。このポイントは、次回の投資に使うことができ、さらに資産形成を効率的に進めることができます。私自身も、積み立てた資産を持つことで、ポイント還元を活用し、次回の投資にさらにプラスの効果を得ています。

また、SBI証券は手数料も低く、投資信託のラインアップも豊富で、投資初心者にも使いやすいプラットフォームを提供しています。これらの理由から、私は自分の資産形成を進めるために、SBI証券をメインに使用しています。特に、保有ポイントをうまく活用することで、投資効率をさらに高めることができます。

もしまだSBI証券に口座を開設していないのであれば、今すぐこのチャンスを活かして、SBI証券で投資を始めましょう。さらに、お友達紹介プログラムを活用すれば、最大6,000円分のギフトポイントをゲットできるキャンペーンも実施中です!

コメント